2019个税新规:全面解析个人所得税税率表及征收范围

2019年,中国对个人所得税进行了重要改革,此次改革不仅调整了个人所得税的征收范围,还引入了新的税率表和专项附加扣除政策,旨在更好地适应经济社会发展,减轻中低收入群体的税收负担。本文将围绕2019年最新个人所得税税率表及其征收范围进行多维度解析,以便读者更全面地理解这一改革。

征收范围

个人所得税的征收范围主要包括综合所得和分项所得两大类。综合所得是指个人取得的工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得。分项所得则包括经营所得,利息、股息、红利所得,财产租赁所得,财产转让所得,以及偶然所得。

1. 工资、薪金所得:这是指个人因任职或受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

2. 劳务报酬所得:这是指个人独立从事各种技艺、提供各项劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

3. 稿酬所得:这是指个人因其作品以图书、报纸形式出版、发表而取得的所得。作品包括中外文字、图片、乐谱等能以图书、报刊方式出版、发表的作品。

4. 特许权使用费所得:这是指个人提供专利权、著作权、商标权、非专利技术以及其他特许权的使用权取得的所得。

5. 经营所得:这是指个体工商户从事生产、经营活动取得的所得,以及个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得。

6. 利息、股息、红利所得:这是指个人拥有债权、股权而取得的利息、股息、红利所得。

7. 财产租赁所得:这是指个人出租建筑物、土地使用权、机器设备、车船以及其他财产取得的所得。

8. 财产转让所得:这是指个人转让有价证券、股权、合伙企业中的财产份额、不动产,以及网络虚拟物品、其他财产取得的所得。

9. 偶然所得:这是指个人得奖、中奖、中彩以及其他偶然性质的所得。

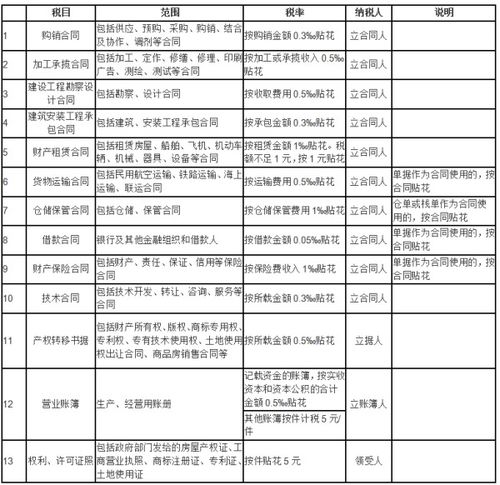

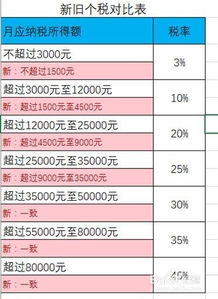

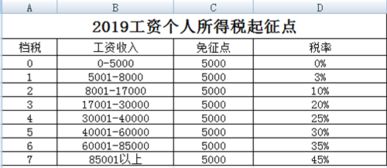

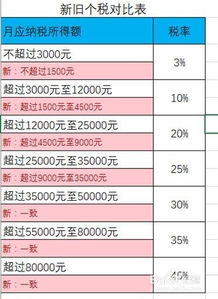

税率表

2019年个人所得税改革后,税率表也进行了相应调整,具体如下:

1. 工资、薪金所得适用税率表

全月应纳税所得额不超过3000元:税率为3%,速算扣除数为0。

全月应纳税所得额超过3000元至12000元:税率为10%,速算扣除数为210。

全月应纳税所得额超过12000元至25000元:税率为20%,速算扣除数为1410。

全月应纳税所得额超过25000元至35000元:税率为25%,速算扣除数为2660。

全月应纳税所得额超过35000元至55000元:税率为30%,速算扣除数为4410。

全月应纳税所得额超过55000元至80000元:税率为35%,速算扣除数为7160。

全月应纳税所得额超过80000元:税率为45%,速算扣除数为15160。

其中,应纳税所得额是指工资、薪金所得减去起征点(5000元)和各项专项扣除后的余额。

2. 劳务报酬所得、稿酬所得、特许权使用费所得适用税率表

劳务报酬所得、稿酬所得、特许权使用费所得以每次收入额为应纳税所得额,适用20%的比例预扣预缴个人所得税。其中,稿酬所得的收入额减按70%计算。

3. 经营所得适用税率表

经营所得适用5%至35%的五级超额累进税率,具体税率表如下:

全年应纳税所得额不超过30000元:税率为5%,速算扣除数为0。

全年应纳税所得额超过30000元至90000元:税率为10%,速算扣除数为1500。

全年应纳税所得额超过90000元至300000元:税率为20%,速算扣除数为10500。

全年应纳税所得额超过300000元至500000元:税率为30%,速算扣除数为40500。

全年应纳税所得额超过500000元:税率为35%,速算扣除数为65500。

专项附加扣除

此次个人所得税改革还引入了专项附加扣除政策,包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等六项扣除。

1. 子女教育:每个子女每月扣除1000元,可以选择由父母一方全额扣除或双方分别扣除50%。

2. 继续教育:接受学历(学位)继续教育的纳税人,每月扣除400元;接受技能人员和专业技术人员职业资格继续教育的纳税人,在取得相关证书的当年,扣除3600元。

3. 大病医疗:一个纳税年度内,纳税人发生的与基本医保相关的医药费用支出,扣除医保报销后,个人负担(医保目录范围内的自付部分)累计超过15000元的部分,在80000元限额内据实扣除。

4. 住房贷款利息:纳税人本人或配偶发生的首套住房贷款利息支出,可按每月1000元标准定额扣除,扣除期限最长不超过240个月。夫妻双方可以选择由其中一方扣除。

5. 住房租金:直辖市、省会(首府)城市、计划单列市以及国务院确定的其他城市,扣除标准为每月1500元;市辖区户籍人口超过100万的城市,扣除标准为每月1100元;市辖区户籍人口不超过100万的城市,扣除标准为每月800元。夫妻双方可以选择由其中一方扣除。

6. 赡养老人:纳税人赡养60岁(含)以上父母以及其他法定赡养人的赡养支出,可以按照每月2000元的标准定额扣除。如果纳税人为非独生子女,则由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

案例分析

以张先生为例,他在武汉工作,每月工资为10000元,公司每月缴纳社保公积金扣除1000元。张先生是独生子女,父母已过60周岁,儿子正在上大学,目前买房办理了贷款。根据专项附加扣除政策,张先生可以享受以下扣除:

子女教育:每月扣除1000元。

赡养老人:每月扣除2000元。

住房贷款利息:武汉属于省会城市,每月扣除1000元。

社保公积金:每月扣除1000元。

因此,张先生每月到手的工资为10000-1000-1000-2000-1000=5000元,达到了个税起征点,超出的部分500元按照3%的税率计算,应缴纳个税为500×3%=15元。

结语

2019年个人所得税改革是中国税收制度的一项重要改革,通过调整税率表和引入专项附加扣除政策,减轻了中低收入群体的税收负担,促进了社会公平正义。希望本文的解析能帮助读者更好地理解这一改革,合理规划个人财务,合法合规地履行纳税义务。

- 上一篇: 游戏流畅秘籍:告别卡顿,畅享极致体验!

- 下一篇: 一目了然:卷闸门安装步骤全图解

-

2019年个税改革后最新工资税率全解析新闻资讯04-03

2019年个税改革后最新工资税率全解析新闻资讯04-03 -

2019年个人所得税税率表大全:你关心的最新税率都在这里!新闻资讯12-06

2019年个人所得税税率表大全:你关心的最新税率都在这里!新闻资讯12-06 -

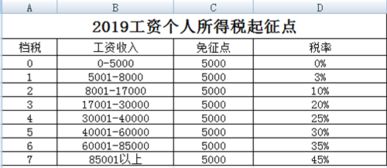

揭秘!印花税税率全解析:您的每一笔交易背后藏着多少税?新闻资讯10-25

揭秘!印花税税率全解析:您的每一笔交易背后藏着多少税?新闻资讯10-25 -

年终奖个税攻略:单独计税VS合并计税,教你如何选择最优方案!新闻资讯10-28

年终奖个税攻略:单独计税VS合并计税,教你如何选择最优方案!新闻资讯10-28 -

个人所得税详细计算指南新闻资讯11-06

个人所得税详细计算指南新闻资讯11-06 -

个税地税网上零申报全攻略新闻资讯04-10

个税地税网上零申报全攻略新闻资讯04-10