年终奖个税攻略:单独计税VS合并计税,教你如何选择最优方案!

在探讨“个人所得税年终奖单独计税与合并计税怎么选”这一话题时,我们首先需要明确,选择何种计税方式并非一概而论的“非黑即白”,而是需要根据个人的具体情况进行细致分析和权衡。今天,我们就来深入剖析这两种计税方式的优劣,帮助你在年终税务筹划中做出更明智的选择。

一、揭开计税方式的神秘面纱

首先,我们需要了解的是,年终奖的计税方式主要有两种:单独计税和合并计税。单独计税,顾名思义,是将年终奖从全年综合所得中剥离出来,单独按照一套税率表进行计算;而合并计税则是将年终奖与全年工资薪金等所得合并,一并按月或按年计算缴纳个人所得税。

二、单独计税:灵活应对高奖金

单独计税的最大优势在于其灵活性。根据《中华人民共和国个人所得税法》的规定,这种计税方式可以避免年终奖并入综合所得后提高适用税率的情况,尤其对于年终奖金额较高的群体来说,单独计税往往能显著降低税负。想象一下,如果你今年的年终奖相当可观,通过单独计税,或许能省下不少真金白银。

然而,值得注意的是,单独计税方式一年只能使用一次,且并非对所有收入群体都适用。对于部分中低收入者来说,如果工资本身较低,单独计税反而可能因无法充分利用各项扣除和税收优惠而增加税负。因此,在选择时需谨慎考虑。

三、合并计税:全面优化税负

另一方面,合并计税也有其独特的优势。通过将年终奖与全年工资薪金等所得合并计算,可以更加全面地利用各项扣除和税收优惠政策,从而优化整体税负。特别是对于工资薪金较高、年终奖占比较小的人群来说,合并计税可能更为有利。因为这样可以避免年终奖单独计税时可能因适用较高税率而增加税负的情况。

但是,合并计税也有其局限性。当年终奖金额较高时,合并计税可能会导致整体适用税率上升,从而增加应纳税额。因此,在选择合并计税时,同样需要仔细权衡。

四、如何做出最佳选择?

面对这两种计税方式,我们究竟该如何选择呢?答案其实很简单:因人而异,因时制宜。具体来说,你需要考虑以下几个因素:

1. 个人收入结构:如果你的全年工资远高于年终奖,且能够充分利用各项扣除和税收优惠政策,那么合并计税可能更为合适;反之,如果年终奖占比较大,单独计税可能更有利。

2. 税收优惠政策:了解并充分利用当前的税收优惠政策也是关键。比如,某些地区或行业可能有针对年终奖的特殊优惠措施,这些都需要纳入考虑范围。

3. 未来收入预期:如果你预计未来几年收入将保持稳定增长,那么合并计税可能更有利于长期税负的优化;反之,如果收入波动较大,单独计税可能更加灵活。

五、实例解析:让选择更直观

为了更好地说明这两种计税方式的选择逻辑,我们来看一个实例:

假设小王2023年1月工资为8000元(已扣除五险一金等费用),同时领取年终奖50000元。按照单独计税方式,小王可以将年终奖单独计算缴纳个人所得税;而按照合并计税方式,则需要将年终奖与当月工资合并计算。

单独计税:小王年终奖应纳税额约为4790元(具体计算需根据税率表进行),当月工资无需缴纳个税。

合并计税:小王全年综合所得为8000(1月)+ 50000(年终奖)= 58000元,扣除免税额和各项扣除后(假设无其他所得),应纳税额可能略高于单独计税。

在这个例子中,由于小王工资较高且年终奖占比较大,单独计税可能更为有利。但请注意,这只是一个简化的例子,实际计算中还需考虑更多因素。

六、结语:理性选择,优化税负

综上所述,个人所得税年终奖单独计税与合并计税各有千秋,选择哪种方式取决于你的个人情况和需求。在做出决定前,建议你仔细分析自己的收入结构、税收优惠政策以及未来收入预期等因素,并咨询专业的税务机构或税务人员以获取更准确的建议。只有这样,才能在年终税务筹划中做出最明智的选择,优化个人税负。

- 上一篇: 如何正确书写26个英文字母的标准格式?

- 下一篇: 一键操作:如何快速删除微信好友

-

个人所得税退税全攻略:一步步教你如何轻松操作,轻松拿回应得税款!新闻资讯10-20

个人所得税退税全攻略:一步步教你如何轻松操作,轻松拿回应得税款!新闻资讯10-20 -

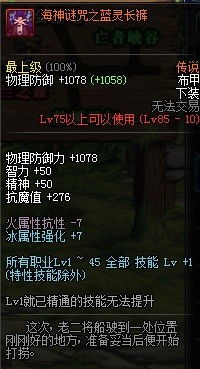

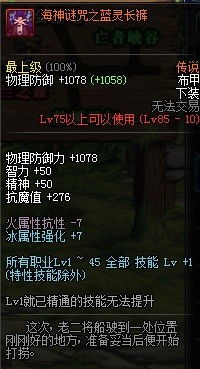

DNF巫女最优远古套装选择与神女远古套攻略新闻资讯12-09

DNF巫女最优远古套装选择与神女远古套攻略新闻资讯12-09 -

DNF鬼泣职业刷图最优加点方案指南新闻资讯12-12

DNF鬼泣职业刷图最优加点方案指南新闻资讯12-12 -

CDR文件打开太慢?教你几招轻松提速!新闻资讯02-12

CDR文件打开太慢?教你几招轻松提速!新闻资讯02-12 -

2023个税汇算预约申报全攻略,轻松搞定!新闻资讯12-12

2023个税汇算预约申报全攻略,轻松搞定!新闻资讯12-12 -

个税地税网上零申报全攻略新闻资讯04-10

个税地税网上零申报全攻略新闻资讯04-10